目前,家电巨头们纷纷开启了新一轮精简庞杂组织架构的变革。

近日,TCL集团宣布正式剥离消费电子业务,聚焦显示面板业务。

TCL集团发布的公告透露,公司拟以47.6亿元向TCL控股转让消费电子和家电等智能终端及配套业务,今后TCL集团将聚焦半导体显示及材料业务,即TCL集团上市公司将变身为华星光电的融资平台。受此影响,TCL集团的营业收入将减少大约一半,但是净利率和获利能力将提升。

自1981年成立至今,TCL集团业务不断发展,已涵盖了电视、手机、冰箱、洗衣机、空调、小家电、半导体显示等多个领域,业务和组织架构庞杂。自去年开始,公司就提出精简业务架构,推进产业和资本架构优化的战略。公司方面表示,本轮重组对于上市公司发展具有里程碑意义。

剥离消费电子及家电业务

此次剥离家电业务是TCL近期开启重组的重要一步。按照重组方案,TCL集团将其直接持有的TCL实业100%股权、惠州家电100%股权、合肥家电100%股权等以及通过全资子公司TCL金控间接持有的简单汇75%股权、TCL照明电器间接持有的酷友科技1.5%股权,合计按照47.6亿元的价格向TCL控股出售,该交易价格包括TCL集团、TCL金控向标的公司及其下属子公司新增实缴注册资本约8亿元,TCL控股以人民币现金支付对价。

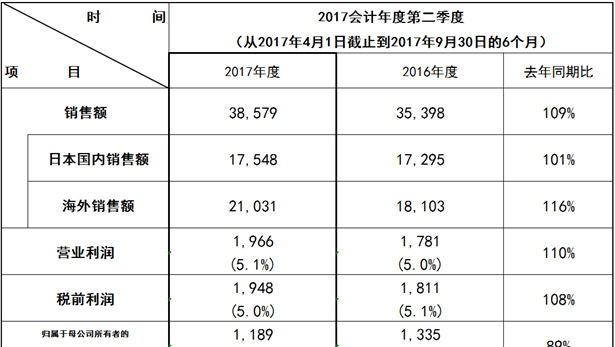

2017年TCL集团营业收入为1117.3亿元,本次重组后2017年公司营业收入变为505.1亿元,该次重组TCL集团拟出售资产占其营业收入的比例超过50%。交易完成后,TCL集团的主营业务,将由半导体显示及材料产业、智能终端产业两大核心主业,变为聚焦半导体显示及材料产业。

TCL集团方面表示,此次交易完成后,资产规模将有所下降,但总负债也将下降19.43%,资产负债率下降 3.93%,有利于提高上市公司财务的稳健性。今后,TCL集团将集中资源专注于半导体显示及材料产业。华星光电将可覆盖全部主流尺寸的显示面板,提升运营效率和获利能力。

值得注意的是,TCL集团将继续保留产业金融和投资创投业务,以平伏面板业周期。

继续出售关联性较弱业务

对于本次重组后保留下来的与主业关联性较弱的其它业务,TCL集团将在适当时机用重组出售的方式,最大价值的变现退出,进一步完成业务聚焦。TCL还计划完善员工激励机制,以提升经营效率。

家电产业观察家师梁振鹏认为:“TCL持续进行重组,并剥离家电业务,是因为目前家电业务利润较低、竞争激烈,而面板的成本在液晶电视总成本中的占比非常高,且技术含量非常高,是TCL目前最核心、最优质的资产,也是其未来布局的主要方向。精简业务和架构,有利于其轻装上阵,快速发展,提升盈利和估值水平。”

不过,随着面板厂商增多、面板产业技术快速更迭,面板企业也面临风险,需要长期地在资金、研发上进行投入。

业内人士认为,面板产业有其波动周期,受市场供求情况影响,企业不可盲目投入,需把握好节奏,在过去20年里,液晶面板产业几乎都是以3年到5年为周期进行波动。